Любая юридическая сделка с недвижимостью имеет определенные риски, которые значительно возрастают, если в ней принимают участие несовершеннолетние дети. Сделки с недвижимостью в участием несовершеннолетних всегда имеют определенные сложности.

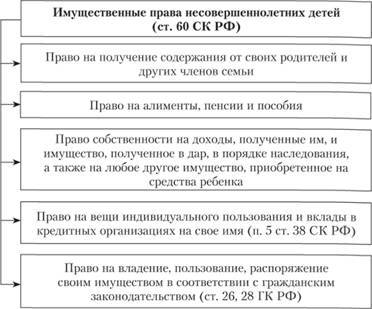

Права детей защищаются российским законодательством в особом порядке, поэтому на всём протяжении сделки к ней будет обращено пристальное внимание сотрудников органов опеки и попечительства.

В каких случаях можно продать долю несовершеннолетнего?

Продажа жилого помещения — процедура сама по себе достаточно непростая, особенно, если в числе его собственников числятся дети. Продать такую недвижимость гораздо сложнее, но сделать это можно, необходимо лишь учесть ряд определённых требований, предъявляемых к подобным сделкам Российским Гражданским кодексом.

Продажа жилого помещения — процедура сама по себе достаточно непростая, особенно, если в числе его собственников числятся дети. Продать такую недвижимость гораздо сложнее, но сделать это можно, необходимо лишь учесть ряд определённых требований, предъявляемых к подобным сделкам Российским Гражданским кодексом.

Продажа доли несовершеннолетнего ребёнка в квартире допускается только после получения разрешения попечительского совета. Обращаясь за этим к сотрудникам органов опеки и попечительства, необходимо учесть, что для получения согласия нужно передать в собственность ребенка такую же долю в другой квартире, равноценной старой.

Если сделку купли-продажи оформить без согласия на то попечительских органов, то рассчитывать на положительный исход не приходится: сделка будет признана незаконной и расторгнута, а продавец и покупатель квартиры понесут положенное законом наказание.

Таким образом, существуют 2 варианта развития событий:

- Если, продавая долю несовершеннолетнего, в планы продавца не входит покупка новой квартиры, то ему необходимо оформить на имя ребёнка долю в любом другом жилом помещении, например, в квартире близких родственников.

- Продавая квартиру с долей несовершеннолетнего, переписать на него аналогичную долю в приобретённой взамен жилой площади.

Стоит учесть, что органы опеки могут не выдать необходимое разрешение, если их не устроит жилое помещение, предоставляемое ребёнку.

Кроме того, доля в новой квартире должна быть аналогична собственности несовершеннолетнего в старом помещении, это правило касается и площади: новая недвижимость не должна уступать старой!

В какие инстанции необходимо обратиться?

- Нотариус (оформление разрешения на продажу квартиры);

- Органы опеки (для получения разрешения на совершение сделки);

- Паспортный стол (снятие несовершеннолетнего с регистрационного учёта и последующая выписка его из квартиры);

- Дальнейшая часть сделки оформляется по общему алгоритму: у нотариуса, в регистрационной палате и т.д.

Инструкция продажи доли

- Если один из родителей не может явиться в суд ввиду его отсутствия в стране, потребуется его письменное согласие, заверенное сотрудниками нотариальной службы или российского консульства, если он проживает за пределами РФ.

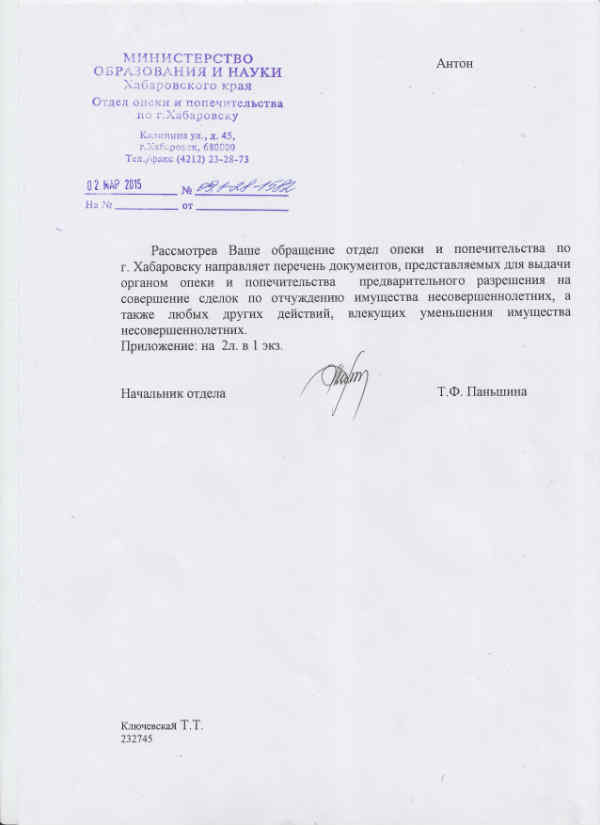

- Перечень документов, необходимых для предоставления в органы попечительства, определяется на уровне субъектов РФ, более того, он может отличаться даже в пределах одного региона.

- Поэтому специалисты настоятельно рекомендуют уточнить требуемый пакет документов заранее.

- Документы, удостоверяющие личность родителей (паспорта) и несовершеннолетнего (свидетельство о рождении);

- Документы, подтверждающие факт получения ребёнком доли в приобретаемом или другом имеющемся жилье;

- Заявление, написанное при личном присутствии сотрудника органов попечительства и заверенное им;

- Документы, подтверждающие факт заключения или расторжения брака;

- Свидетельство о праве собственности на продаваемую квартиру, доля в которой принадлежит несовершеннолетнему;

- Разрешение нотариуса на совершение сделки покупки-продажи;

- Выписки из домовой книги и лицевого счёта обоих жилых помещений;

- Документ о покупке нового жилого помещения;

- Квитанция об оплате государственной пошлины.

На основании полученных документов сотрудники органов опеки делают вывод, учтены ли права ребёнка в планируемой сделке и не страдают ли его интересы.

В выдаче разрешения может быть отказано в следующих ситуациях:

- Помещение приобретается в рассрочку, а другое жильё несовершеннолетнему не предоставляется;

- Новое жилье находится еще на этапе постройки;

- Если приобретаемая квартира уступает по площади продаваемой;

- Отсутствие в новой квартире каких-либо удобств;

- Отсутствие или недостаточный уровень окружающей инфраструктуры в помещении, доля в которой передается в собственность ребёнку.

- хорошую экологию;

- улучшенную инфраструктуру;

- предоставление родителям работы с более высокой заработной платой.

- Спустя две недели с момента написания заявления, органы опеки выносят своё решение.

- Затем родители, действуя на основании полученного разрешения, выписывают ребенка из квартиры в территориальном отделении паспортного стола.

- Дальнейшие действия участников сделки происходят в общем порядке:

- У нотариуса оформляются договора купли-продажи на оба объекта недвижимости;

- Стороны регистрируют права собственности на своё новое жильё;

- После перехода прав собственности родителям необходимо известить о совершении сделки сотрудников органов попечительства.

Итак, продажа доли несовершеннолетнего в квартире происходит в соответствии со следующими принципами:

- Ребенок вместо доли в продаваемой квартире получает долю в другом, равнозначном жилом помещении;

- Сделка оформляется только после получения на то согласия органов опеки и попечительства;

- Сделки купли-продажи обеих квартир происходят одновременно.

Как продать квартиру с долей несовершеннолетнего ребенка

Реализация недвижимости связана рядом сложностей. Гражданину предстоит соблюсти целый перечень юридических аспектов. Если одним из владельцев помещения является несовершеннолетний ребенок, это существенно усложняет манипуляцию.

Представители опеки строго следят за тем, чтобы права детей не нарушались.

Потому, решив реализовать недвижимость, человек должен заранее разобраться, как продать квартиру, если есть доля несовершеннолетнего ребенка по правилам 2020 года.

Выполнить действие вполне реально. Однако нужно быть готовым к тому, что им придется получить разрешение в уполномоченном органе. Чтобы представитель опеки согласился его предоставить, необходимо соблюсти целый перечень особенностей.

В частности, жилищные условия ребенка не должны ухудшаться. Однако в ряде случаев от правила можно отступиться. О том, как выполняется продажа недвижимости, находящейся в долевой собственности, которая принадлежит ребенку, о процессе оформления пакета документации, а также о порядке действий, которые придется совершить, чтобы получить соответствующее разрешение, поговорим далее.

В каких случаях удастся осуществить?

Выясняя, можно ли продать квартиру с несовершеннолетним собственником доли, гражданин должен будет получить разрешение попечительского совета. Именно он принимает решение о проведении сделок, в которых участвует несовершеннолетний.

Рассчитывать на положительное решение стоит только в том случае, если ребенку будет выделена доля в новом помещении. Единый размер не должен быть меньше площади, которая принадлежала несовершеннолетнему гражданину ранее.

Если сделка была совершена без получения разрешения уполномоченного органа, она будет аннулирована.

Действие осуществляется на основании соответствующего решения суда. Все лица, нарушившие закон, будут наказаны. Если родители не хотят покупать жилье на вырученные от продажи средства, они должны предоставить ребенку долю в любой другой квартире.

Это может быть помещение, принадлежащее бабушке или дедушке. Если планируется покупка другого жилья, родители имеют право реализовать текущую недвижимость и незамедлительно оформить на ребенка долю в другой квартире.

Если по каким-либо причинам предоставить несовершеннолетним жилье невозможно, осуществить сделку не удастся.

Как выделить долю после продажи правильно?

Если планируется продажа квартиры с долей несовершеннолетнего ребенка, перед непосредственной реализацией жилья можно обратиться в органы опеки, предоставив бумаги на квартиру. В процессе можно поинтересоваться, на какой вид жилья они согласятся предоставить разрешение.

Пример разрешения от органов опеки:

На практике известны случаи, когда родители приобретали недорогую комнату и полностью оформляли ее на ребенка. Однако органы опеки в последующем отказались предоставлять разрешение на реализацию недвижимости. Дело в том, что ребенок не может жить один. С ним должна проживать хотя бы мать. На двоих площади комнаты будет недостаточно.

Видео

Если размер старой доли в квартире составляет 1/3 от общей площади, в новой квартире ребенок должен получить в собственность аналогичное количество имущества. Уменьшать его размер нельзя.

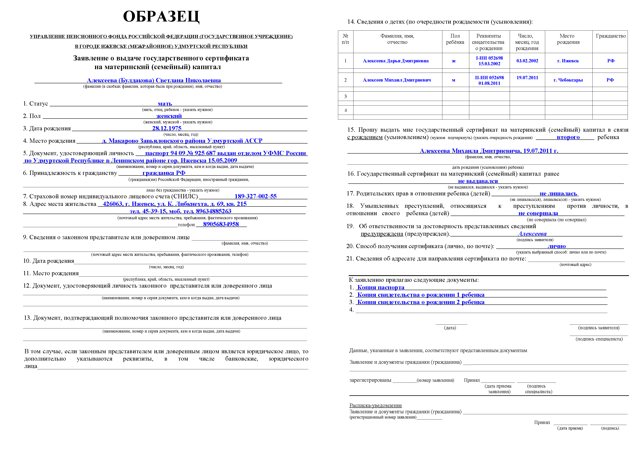

Список документов для предоставления в органы опеки:

| Документ | Примечание |

| Заявление с просьбой о получении разрешения на продажу | Подписывается обоими родителями или опекунами. Помимо этого, документ должен содержать объективные причины необходимости продажи, а также обязательство о предоставлении иного жилья и выделение в нем доли ребенку |

| Согласие несовершеннолетнего собственника | Оформляется в письменном виде. Условие: достижение ребенком возраста 14 лет |

| Свидетельство о рождении ребенка | Предоставляется оригинал документа |

| Выписка из домовой книги | |

| Договор, на основании которого имущество было приобретено | Договор дарения, купли-продажи и т. д. |

| Свидетельство о праве собственности | Выписка из Росреестра |

| Экспликация | Кадастровый паспорт |

| Справка о стоимости жилья | Выдается в БТИ |

| Справка об отсутствии задолженности | Выдается в налоговой |

Чтобы заключить сделку и продать квартиру, в которой имеется доля, принадлежащая ребенку, необходимо получить разрешение у нотариуса. Похожие документы потребуется получить в попечительском совете.

Чтобы бумагу предоставили, родители должны лично присутствовать во время процедуры рассмотрения заявки.

Если кто-то из них не может прийти из-за расторжения брака или принципиально не хочет давать согласие на заключение сделки, принятие решения будет осуществляться в судебном порядке.

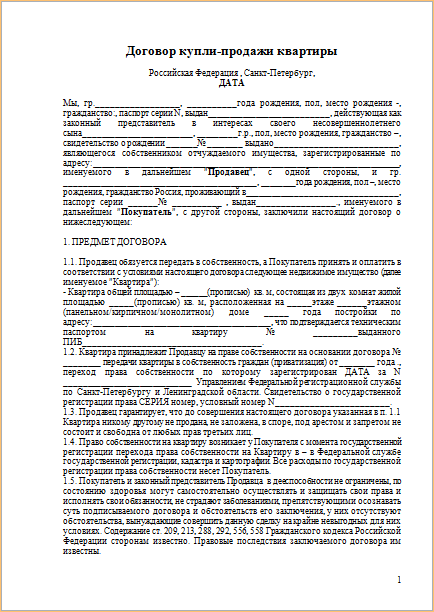

- Образец договора купли-продажи (ребенок-собственник):

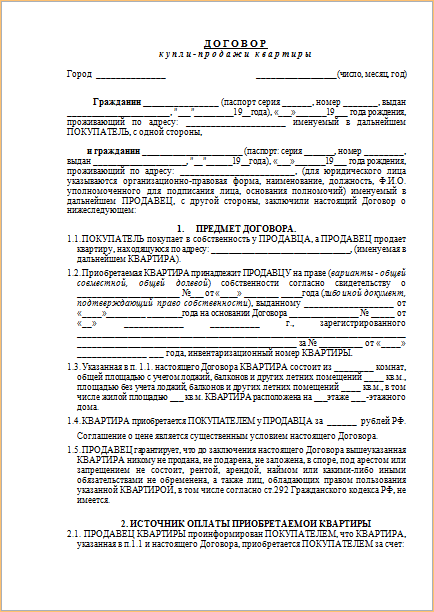

- Образец договора купли-продажи (ребенок не собственник):

- Список документов для выписки ребенка (не собственника) из отчуждаемой квартиры:

| Документ | Примечание |

| Паспорт | Одного из родителей |

| Свидетельство о рождении | Допустимо предоставление паспорта ребенка (с 14 лет) |

| Технический паспорт на новую квартиру | Жилье, где будет прописан ребенок |

| Заявление | Заполняется в паспортном столе |

| Лист убытия |

Видео

Чтобы решить проблему, потребуется предоставить один из следующих документов:

- подтверждение, что отсутствующие отец или мать лишены прав на ребенка;

- письменное согласие на выполнение процедуры продажи;

- постановление суда, подтверждающее, что отсутствующий отец пропал без вести.

Если один из законных представителей не может лично присутствовать из-за того, что находится в другой стране или городе, к списку документов нужно приложить письменное согласие. Оно заверяется нотариально.

Заверить документ может и консульство РФ в государстве, где находится законный представитель несовершеннолетнего. Если один из родителей скончался, в список документов потребуется включить свидетельство о смерти.

Список необходимых для заключения сделки документов может различаться в зависимости от региона, в котором осуществляется обращение.

Потому эксперты советуют предварительно посетить уполномоченный орган и заранее выяснить список бумаг, который потребуется предоставить.

Видео

Обычно решение о продаже доли принимается на основании следующих документов:

- свидетельство о рождении ребенка или паспорт, если он уже достиг 14 лет;

- документы на квартиру;

- свидетельство о браке или его расторжении, если родители малолетнего гражданина узаконили отношения;

- бумаги, на основании которых произошло выделение доли ребенку после продажи квартиры;

- выписка с лицевого счета продаваемого и покупаемого жилья;

- выписка из домовой книги каждого из объектов;

- квитанция, подтверждающая внесение госпошлины;

- заверенное нотариально разрешение от законных представителей ребенка на реализацию недвижимости;

- лицензия на продажу дома или квартиры, выданная нотариусом.

Получив документацию, попечительский совет проведет оценку условий проживания ребенка. Уведомление в органы опеки в 2020 году должно быть отправлено в письменном виде.

Родителям предстоит составить заявление. Оно оформляется в присутствии инспектора УЗСН. В документе указывается, что родители и опекуны обязаны соблюдать права несовершеннолетнего гражданина. Затем инспектор в соответствии с установленным порядком заверяет заявление.

Если ребенку уже исполнилось 14 лет, прийти в органы опеки лучше вместе с ним. Дополнительно рекомендуется попросить посетить государственный орган и владельца покупаемого жилья. Органы опеки возьмут письменное согласие на передачу помещения несовершеннолетнему.

Гражданин, который уже достиг 14 лет, может самостоятельно принимать участие в сделке с письменного разрешения родителей.

Видео

Когда могут отказать в продаже доли?

В ряде ситуаций представители органов опеки могут отказаться предоставлять соответствующее разрешение.

Отрицательный ответ может быть дан, если:

- недвижимость приобретается в рассрочку, а все другие помещения продаются;

- покупаемое жилье значительно меньше приватизированной квартиры, которая была реализована;

- в купленной недвижимости отсутствуют какие-либо коммуникации;

- инфраструктура в районе, в который переезжает семья, плохо развита или вообще отсутствует;

- приобретаемое жилье не достроено;

- заключаемая сделка является одновременно продажей и дарением.

Получать разрешение в органах опеки необходимо до достижения детьми совершеннолетия. Когда человек достигает 18 лет, он становится дееспособным и может заключать все сделки самостоятельно.

В ряде случаев человек может быть признан дееспособным в 16 лет. В этой ситуации при заключении сделки удастся обойтись без привлечения органов опеки.

В ряде случаев родители могут получить одобрение на продажу недвижимости, если откроют счет на имя ребенка и внесут туда сумму, размерную стоимости проданной доли. Однако воспользоваться денежными средствами удастся только после того, как ребенку исполнится 18 лет. Одобрение от органов опеки удастся получить, если покупаемая квартира имеет лучшие условия проживания

Видео

Если разрешение на продажу удалось получить

Органы опеки предоставляют соответствующее постановление в течение двух недель с момента подачи заявления. В документе будет указан адрес квартиры, которую разрешается продать, а также информация о покупаемом помещении. Затем будет осуществлено снятие законных представителей ребенка с регистрации. В связи с осуществлением действия будет выписан и ребенок.

Даже если несовершеннолетний гражданин не имеет доли в помещении, его нельзя выписать без получения согласия попечительского совета. Если подобные действия были осуществлены, любой суд признает выполнение процесса недействительным.

Затем заключается сделка и оформляется договор купли-продажи. Действие происходит в присутствии нотариуса. Когда манипуляция завершена, выполняется регистрация прав собственности всех участников процедуры.

Реализация недвижимости выполняется одновременно с покупкой новой жилплощади. После того, как право собственности приведет к новому владельцу, ребенка необходимо прописать в купленной квартире. Затем копии договоров предоставляются в органы опеки и попечительства.

Участники сделки должны подтвердить, что ребенок получил равноценную долю в новом помещении.

Видео

Как продать квартиру с долей несовершеннолетнего ребенка?

Варианты продажи

Непременное условие сделок с участием детей: несовершеннолетний обязательно получает свою долю в новом жилище. Причем выделенная часть недвижимости не должна быть меньше предыдущей. Лишать ребенка жилья закон категорически запрещает.

При продаже квартиры возможны три варианта:

- Оформить на ребенка равноценную часть недвижимости кого-либо из родственников (например, бабушки), если покупка новой квартиры семейством не планируется.

- Выделить ребенку долю нового жилья, если предполагается обмен старой квартиры на новую. Законодательство допускает, что детская часть недвижимости будет больше прежней, но ни в коем случае — меньше.

- Внести денежный эквивалент доли на банковский счет несовершеннолетнего без покупки другой жилплощади. Орган опеки соглашается на такой вариант в крайних случаях.

Перед тем, как решиться на куплю-продажу, следует проконсультироваться с опекунским советом, чтобы удостовериться в одобрении сделки. Например, продать квартиру в Москве и купить в другом городе, находящемся в отдаленной глубинке, будет проблематично.

Подготовка документов

Взрослым владельцам квартиры необходимо усвоить важное правило: сделка, совершенная без разрешения попечительского совета, является незаконной, поэтому ее легко аннулировать в судебном порядке. Важно четко следовать установленным законодательством правилам, чтобы не нажить лишних проблем.

Получение разрешения у органа опеки

В попечительский совет обязаны явиться оба родителя. Однако не всегда такое возможно. Мать или отец могут длительно находиться за границей или не соглашаться с условиями продажи. Тогда дело придется решать в судебном порядке.

Ускорит процесс предоставление судье одного из документов:

- решение суда о лишении родительских прав;

- судебное признание гражданина без вести пропавшим;

- нотариально заверенное согласие на проведение сделки от отсутствующего родителя;

- свидетельство о смерти.

Если один из владельцев против продажи

Приватизированная квартира продается с согласия всех владельцев. Если один из них имеет возражения, то придется действовать по определенному алгоритму. Во-первых, желающие продать свою долю должны известить несогласного о своем решении письменным уведомлением поскольку совладельцы имеют первоочередное право на выкуп.

Во-вторых, продавцу необходимо месяц ждать ответа. Прочие жильцы за это время могут выкупить его долю или письменно отказаться от покупки.

Если уведомление было проигнорировано остальными собственниками, то можно смело продавать свою часть жилья посторонним покупателям.

Опекунскому совету необходимо представить доказательства того, что прочие собственники ознакомлены с планами продавца, а также их ответ.

Пакет документов

Опекунский совет, как и любое государственное учреждение, потребует от просителей определенную документацию. Однако перечень документов отличается в зависимости от региона, где находится недвижимость. Чтобы прийти на собеседование подготовленным, необходимо предварительно уточнить информацию.

Основными документами, которые понадобятся в любом случае, являются:

- паспорта отца и матери (или опекунов);

- свидетельство о рождении (паспорт) ребенка;

- договор на покупку старой квартиры с указанием доли несовершеннолетнего;

- техпаспорт на продаваемую недвижимость;

- справка из БТИ об оценочной стоимости;

- выписка из ЕГРП о праве собственности на квартиру;

- извлечение из домовой книги и лицевого счета на старую и новую жилплощадь;

- предварительный договор на покупку новой квартиры;

- заявление с указанием, что права ребенка не будут ущемлены;

- письменное согласие несовершеннолетнего, если он достиг 14 лет.

Выдача разрешения органом опеки — процедура бесплатная. Однако встречей в кабинете она не ограничивается.

Уполномоченный инспектор обязательно проведет осмотр будущих условий проживания несовершеннолетнего, чтобы удостовериться в соблюдении его интересов.

Решающими аргументами к выдаче разрешения могут послужить улучшение климатических условий проживания ребенка или покупка жилья в благоустроенной новостройке. Все преимущества купли-продажи следует развернуто указать в заявлении.

Дальнейшие действия после получения разрешения

Орган опеки рассматривает родительское заявление на протяжении 2 недель, после чего выдает разрешение на куплю-продажу. Документ действует неограниченное количество времени, но только относительно той недвижимости, которая указана в заявлении. Если семейство найдет новый вариант, то процедуру придется проходить заново.

Пошаговый алгоритм действий родителей:

- Заключение у нотариуса договоров купли-продажи жилья. Одновременно проводят две сделки: покупку новой квартиры и продажу старой.

- Оформление права собственности участников сделки.

- Регистрация семейства по новому адресу.

Обязательным условием является уведомление опекунского совета о благополучном исходе сделки. Родители предоставляют инспектору копии договора о покупке квартиры, справку о регистрации, уведомление о выделении доли ребенку.

Причины отказа

Распространенные причины отказа:

- намерение продать собственную квартиру и купить другую в ипотеку;

- покупка новой квартиры в жилом доме, строительство которого не завершено;

- новое жилье имеет меньшую площадь, чем старое;

- не развита инфраструктура в новом районе проживания;

- в будушем жилье, в отличие от старого, отсутствуют необходимые коммуникации (водопровод, канализация).

Иногда ситуацию можно решить, разместив на банковском счету ребенка, сумму денег, эквивалентную его доле в недвижимости. Например, родители хотят улучшить условия проживания и деньги от продажи квартиры использовать в качестве первоначального взноса в ипотеке. Но подобный исход можно считать скорее исключением, чем правилом.

Обжалование решения

Родители, получившие отказ от опекунского совета, вправе побороться за проведение сделки в суде.

Если они уверены, что ребенок только выиграет от изменения условий проживания, и могут документально подтвердить новые перспективы, то не следует бояться отстаивать свои права в суде.

Конечно, судебный процесс может затянуться на несколько месяцев, но по-другому получить разрешение на продажу детской доли недвижимости невозможно.

Продать в шестнадцать

По российскому законодательству полная дееспособность гражданина наступает в 18 лет. Однако современные молодые люди становятся самостоятельными гораздо раньше. Объявить несовершеннолетнего полностью дееспособным в 16 лет имеет право орган опеки (при согласии обоих родителей) или суд (если письменное согласие отсутствует).

Когда происходит эмансипация несовершеннолетнего:

- официальное трудоустройство;

- занятие предпринимательской деятельностью.

С момента объявления эмансипированным молодой человек получает все права совершеннолетнего. Значит, самостоятельно отвечает за свои поступки, несет материальную ответственность. Единственное, что остается недоступным — это права, относительно которых установлено возрастное ограничение. Например, получение водительских прав, за исключением некоторых категорий.

Эмансипация — не единственный способ приобрести полную дееспособность. Несовершеннолетний, вступивший в законный брак, также приобретает права взрослого гражданина. Соответственно, имеет право продать свою недвижимость. Если брак будет расторгнут до того, как новобрачному исполнится 18 лет, дееспособность сохраняется в полном объеме.

Осторожно: подарок

В судебной практике случается, что родители из лучших побуждений дарят квартиру своему несовершеннолетнему отпрыску. Однако любимый ребенок, получив полную дееспособность, продает родительскую недвижимость. Причины продажи самые разнообразные: накопленные долги, переезд, обмен на большую жилплощадь. Чем бы не руководствовался продавец, в итоге родители остаются на улице.

Продажа квартиры, где совладельцем является ребенок, задача непростая: за проведением сделки зорко следит государство. Инспектор органа опеки убеждается, что ребенок в результате купли-продажи не лишиться своей доли имущества, а также не ухудшатся его условия проживания.

Получить разрешение на проведение сделки выходит не у всех семейств. Повышаются шансы на благоприятный исход дела, если предварительно проконсультироваться с юристом.

Ведь в каждой ситуации существует множество нюансов, разобраться в которых под силу только опытному специалисту.

Сложно, но можно. Как продать долю квартиры, если в ней прописан или является собственником несовершеннолетний ребенок?

Любые процессы, связанные с изменением статуса недвижимости, сами по себе являются значительной головной болью для тех, кто вынужден этим заниматься.

Подобные же операции, отягощенные наличием каких-либо специфических обстоятельств, таких как нахождение доли этой жилплощади во владении ребёнка, и вовсе делают их крайне запутанными.

Тем более, что любые сделки, стороной которых является лицо, не достигшее 18 лет необходимо проводить с особой деликатностью.

Для решения вашей проблемы ПРЯМО СЕЙЧАС получите бесплатную ЮРИДИЧЕСКУЮ консультацию: +7 (499) 504-88-91 Москва

Можно ли произвести такую сделку, если одному из собственников нет 18 лет?

Если же возникла ситуация, при которой необходимо продать часть квартиры, вторым собственником которой является гражданин, не достигший возраста 18 лет, то тогда необходимо получить разрешение в письменном виде на подобные действия от попечителей ребёнка и органов опеки, так как именно они являются теми, кто следит за учётом его интересов.

В продаже квартиры с долей несовершеннолетнего ребенка важную роль играют органы опеки. Следует доказать им, что это не нарушит прав несовершеннолетнего собственника и не ухудшит условия его проживания.

Нюансы, если лицо, не достигшее совершеннолетия, только прописано, но не является собственником

В таком случае процесс будет проходить несколько легче, так как уже нет необходимости получать разрешение от органов опеки и попечительства. Однако тут существует проблема в том, что в квартире, на которую оформляется договор купли-продажи, не должны быть прописаны лица, которым не исполнилось 18 лет.

Таким образом, ребёнка придется не только выписать из нынешнего жилища, но и зарегистрировать по другому месту жительства, так как сделка будет невозможна при отсутствии у него прописки где-либо.

Есть небольшие нюансы при оформлении прописки ребёнка в зависимости от его возраста:

- До 10 лет: согласно статье 20 Гражданского Кодекса РФ это могут сделать только законные представители, подав заявление в паспортный стол по месту жительства.

- 10-14 лет: несовершеннолетний гражданин может быть зарегистрирован по адресу проживания бабушки и дедушки, а также братьев и сестер, которым исполнилось 18 лет.

- 14-18 лет: возможно проживание в квартире, не зарегистрированной ни на одного родственника.

Варианты продажи

Переход части жилища, которая находится в собственности лица возрастом менее 18 лет, в другие руки не может быть осуществима, если ребёнок остается без места для проживания по документам.

Органы опеки и попечительства никогда не выдадут разрешения, если такому лицу не будет предоставлена доля в новой квартире, соизмеримая со старой.

Без такого документа сделка будет признана недействительной по решению суда.

Существует 2 варианта продажи квартиры:

- Продажа осуществима, если прописать ребёнка у родственников, не приобретая новую квартиру.

- При получении новой жилплощади передать во владение ребёнка её долю.

В какие инстанции необходимо обратиться?

В процессе оформления подобной сделки придётся обойти немало инстанций.

Основные инстанции для совершения сделки:

- Для правильно оформления согласия на продажу квартиры необходимо посетить нотариуса.

- Органы опеки и попечительства должны выдать разрешение на изменение статуса доли несовершеннолетнего лица.

- Для снятия его с учёта и аннулирования прописки на старой жилплощади следует обратиться в паспортный стол по месту жительства.

- Далее процесс происходит так, как и при обычной продаже доли в квартире без особых нюансов, то есть сначала поход к нотариусу, затем оформление в регистрационной палате.

Как действовать – пошаговая инструкция

Начать стоит с заверения у нотариуса согласия на осуществления подобных действий с собственностью ребёнка. Затем происходит получение разрешения в органах опеки и попечительства.

В данном процессе должны принимать участие оба родителя.

Если же это невозможно из-за отсутствия хотя бы одного из них в связи с оформлением развода, наличием нежелания реализации доли ребёнка или же вовсе невозможно установить местоположение опекуна, то в таком случае решение будет принимать суд.

Альтернативой этому может стать предоставление согласия в письменном виде или документа о лишении родительских прав.

Подготовка документов

Пакет необходимых документов для осуществления сделки:

- паспорт матери и отца;

- свидетельство о рождении ребёнка или же паспорт, если есть;

- справка о покупке жилья, гарантирующая ребёнку его часть;

- свидетельство о браке;

- свидетельство о праве собственности на продаваемую квартиру, доля в которой принадлежит несовершеннолетнему;

- разрешение нотариуса на совершение сделки покупки-продажи;

- выписки из домовой книги и лицевого счёта обоих жилых помещений;

- квитанция об оплате государственной пошлины.

Составление договора купли-продажи

Договор составляется в присутствии родителей ребёнка и с разрешения органов опеки. В остальном же данный документ никак не отличается от остальных, связанных с продажей недвижимости.

Нюансом же здесь является то, что в преамбуле такого документа должны быть указаны подробные сведения представителя ребёнка, если ему нет 14 лет. В возрасте от 14 до 18 лет подросток может уже ставить свою подпись, но с согласия представителя, представленного в письменном виде.

Процесс составления подобного договора может быть и проведен без надзора органов опеки, однако в таком случае несовершеннолетний гражданин не должен быть собственником жилплощади, а лишь прописан там.

Регистрация сделки

При регистрации стоит учесть, что помимо документов, которые необходимы для регистрации в любом случае, нужно составить заявление на её совершение.

Требуется подготовить дополнительные документы:

- Документ, подтверждающий полномочия законных представителей несовершеннолетнего.

- Документ, подтверждающий право несовершеннолетнего в возрасте от 14 до 18 лет распоряжаться имуществом самостоятельно, без согласия законных представителей:

- решение органа опеки и попечительства либо суда о признании несовершеннолетнего, достигшего 16 лет, полностью дееспособным (эмансипированным);

- свидетельство о заключении брака несовершеннолетним (в случаях, установленных ст.21 и ст. 27 ГК).

- Письменное согласие законных представителей на совершение сделки несовершеннолетними в возрасте от 14 до 18 лет (ст. 26 ГК, п. 3 ст. 60 Семейного кодекса РФ – далее СК).

- Разрешение органа опеки и попечительства на распоряжение законными представителями имуществом лиц, не достигших четырнадцати лет (п. 1 ст. 28, п. 2 ст. 37 ГК, п. 3 ст. 60 СК).

- Разрешение органа опеки и попечительства на дачу законными представителями согласия несовершеннолетним в возрасте от 14 до 18 лет на распоряжение имуществом (п. 1 ст. 26, п. 2 ст. 37 ГК, п. 3 ст. 60 СК).

Процесс продажи доли квартиры несовершеннолетнего ребёнка отличается от обычной сделки. Основной же особенность в такой ситуации является увеличения количества сторон, участвующих в этом процессе. Также при проведении подобной сделки стоит учитывать, что к условиям проживания лица, которому нет 18 лет, будет всегда приковано огромное внимание со стороны различных органов.

Можно ли продать долю несовершеннолетнего ребенка?

Konstantin Yuganov/Fotolia

Отвечает директор компании «Мой Семейный Юрист» Алина Дмитриева:

Вы с младшим сыном сможете продать квартиру в случае, если получите согласие от органов опеки и попечительства. Собственницей доли является несовершеннолетняя внучка, однако ее законные представители — родители. В соответствии с Федеральным законом от 24.04.

2008 N 48-ФЗ «Об опеке и попечительстве», органы опеки и попечительства дают законным представителям письменное разрешение о возможности распоряжаться имуществом несовершеннолетнего.

При этом необходимо будет доказать органам опеки и попечительства, что после продажи квартиры, где у несовершеннолетней внучки есть доля, ее права не будут нарушены, и жилищные условия не будут ухудшены. Данного разрешения вполне достаточно для продажи квартиры.

Ребенок – собственник квартиры: плюсы и минусы

С какого возраста ребенку можно дарить недвижимость?

Отвечает юрисконсульт офиса «Киевское» департамента вторичного рынка ИНКОМ-Недвижимость Наталья Пархоменко:

Вы, являясь долевыми собственниками жилого помещения, можете продать его и по долям, соблюдая требования ст. 250 ГК РФ о праве преимущественной покупки. Однако общеизвестно, что продавать квартиру целиком намного выгоднее, чем в виде долей, поскольку ликвидность отдельной доли гораздо ниже, и продать ее по реальной рыночной стоимости практически невозможно.

В связи с тем, что собственником ¼ доли в праве собственности является несовершеннолетний, то на сделку, во-первых, потребуется разрешение органов опеки и попечительства (статья 37 Гражданского кодекса РФ). Во-вторых, такая сделка должна совершаться с согласия родителей ребенка.

Как правило, органы опеки и попечительства, разрешая сделки по отчуждению объектов жилой недвижимости, принадлежащих несовершеннолетним детям, требуют приобретения на имя несовершеннолетнего аналогичного жилья.

Если возможности наделить ребенка другим жилым помещением не имеется, то можно обратиться в органы опеки и попечительством с заявлением о разрешении продать квартиру с зачислением денежных средств, вырученных от продажи доли ребенка, на индивидуальный банковский счет ребенка.

При этом органы опеки и попечительства принимают определенное решение, учитывая жизненные обстоятельства каждой конкретной семьи.

Отвечает юрист ООО «Центр правового обслуживания» Анатолий Никифоров:

В такой ситуации возможна продажа не всей квартиры целиком, а долей, принадлежащих Вам и младшему сыну. Однако такая сделка имеет ряд нюансов. Во-первых, по закону внучка имеет преимущественное право на приобретение доли в общей долевой собственности (ст. 250 ГК РФ).

Поэтому прежде, чем продать свои доли третьим лицам, необходимо предложить выкупить их законным представителям ребенка. И только в случае их отказа (либо отсутствия согласия в установленный законом тридцатидневный срок), сделка может быть совершена с третьими лицами.

Кроме того, нужно получить согласие органа опеки на отказ от реализации преимущественного права покупки доли малолетним.

Во-вторых, продажа долей в недвижимом имуществе также требует соблюдения нотариальной формы сделки. Еще один выход из ситуации это обмен с доплатой.

Но и в этом случае без согласия органов опеки и попечительства не обойтись.

Несоблюдение вышеназванных требований станет основанием для отказа в регистрации перехода права собственности в органах Росреестра, а также признания сделки недействительной.

Имеет ли право на квартиру ребенок, не участвовавший в приватизации?

Могу ли я подать в суд на город по результатам переселения?

Отвечает адвокат Екатерина Шаго:

Вы можете продать свои доли, не ориентируясь на внучку. Вы и Ваш младший сын можете распоряжаться своей собственностью вне зависимости от того, что Ваша внучка стала сособственником в квартире. Конечно, доли, скорее всего, будут стоить дешевле, чем целая квартира со всеми долями, но продать Вы их вправе.

Алгоритм действий такой: сначала вы с сыном должны найти покупателя на ваши доли и определить реальную рыночную цену этих долей. В соответствии со ст.

250 ГК РФ, при продаже долей Вы и Ваш сын, каждый в отдельности, должны будете официально уведомить родителей девочки (поскольку внучка несовершеннолетняя) о возможной продаже и предоставить им право преимущественной покупки ваших долей. Уведомить необходимо заказным письмом с уведомлением о вручении.

На ответ будет дано 30 дней с момента получения такого письма. По истечение 30 дней можно пойти к нотариусу с документами об отправке уведомлений и зафиксировать данный факт нотариально.

Кроме того, на разрешение такой сделки необходимо будет получить разрешение органов опеки и попечительства (в соответствии с 37 статьей ГК РФ). Отказ органов опеки от выдачи разрешения можно будет оспорить в суде. Кстати, органы опеки не могут умалить ваше с младшим сыном право на распоряжение своими долями.

В случае, если ответа от законных представителей нет или они отказались от права преимущественной покупки долей, то вы может продать свои доли стороннему покупателю.

При этом стоимость долей, обозначенная в Уведомлениях о праве преимущественной покупки, не должна быть изменена.

Вы имеете право продать только за ту цену, за которую предложили выкупить внучке (ее законным представителям), и это обстоятельство должно быть очень и очень строго соблюдено.

Отвечает адвокат по семейным спорам Ольга Белова:

Необходимо четко уяснить, что продать недвижимость, часть которой принадлежит несовершеннолетнему, без участия органа опеки и выделения доли не получится ни при каких обстоятельствах.

Если после продажи приобретение нового жилья не предполагается, ребенку можно предоставить долю в другом жилом помещении, в данном случае в квартире матери (или бабушки, дедушки), передав ей эквивалентную денежную сумму от продажи квартиры.

Если это невозможно, то придется оформить на ребенка равную долю во вновь приобретенном жилье или отдельное жилье с общей площадью не меньше, чем его доля.

В данном случае необходимо до продажи представить документы в органы опеки с целью получения консультации о том, на какой вид жилья они выдадут разрешение.

В практике бывали случаи, когда родители приобретали ребенку недорогую комнату, но орган опеки не давал разрешения на продажу.

Важно понимать, что ребенок не может жить один: предоставляемая ему площадь должна быть достаточной для проживания двоих (ребенка и как минимум его матери).

Кроме того, могут быть другие основания получить отказ органа опеки: если жилье приобретается в рассрочку с одновременной продажей других жилых помещений; если сделка является продажей и дарением одновременно; если новая квартира расположена в строящемся объекте (когда право владения еще отсутствует); если приобретаемое жилье существенно меньше по квадратуре; если в приобретаемом жилье отсутствует удобство или коммуникации; если окрестная инфраструктура слабо развита или вообще отсутствует. Одновременно с этим иногда разрешается открыть на имя ребенка счет, на который вносятся средства от продажи его доли, которыми ребенок будет вправе распоряжаться по достижении совершеннолетия. В данном случае такой вариант также возможен, если органы опеки придут к выводу, что это единственный способ обеспечить соблюдение прав Вашей внучки с учетом малозначительности ее доли в продаваемой квартире, невозможности выделения доли в новом жилье, а также с учетом того, что до продажи девочка проживала с матерью в другом месте. В любом случае, Вам в первую очередь необходимо обратиться за консультацией в орган опеки.

Могу ли я оформить всю квартиру на себя, когда дочь вырастет?

Как продать долю в общежитии, оформленную на ребенка?

Отвечает руководитель межрегиональной жилищной программы «Переезжаем в Петербург», генеральный директор ГК «Недвижимость в Петербурге» Николай Лавров:

В этой ситуации необязательно приобретать внучке отдельное жилье, но в процессе продажи Вашей квартиры внучка должна получить чуть больше, чем продала то есть улучшить свои жилищные условия. Ей можно выделить долю, содержащую больше жилой площади хотя бы на 1 кв. метр в квартирах матери, бабушки, дедушки и других родственников. Даже часть дома ИЖС, если таковой есть.

В этом случае Вы можете вместе продать квартиру целиком, одновременно приобретя внучке долю в другой квартире или доме. Учтите, что на это действие необходимо заранее получить разрешение органов опеки и попечительства. Также покупку другой доли на ребенка необходимо осуществлять либо во время, либо после продажи спорной квартиры (но до окончания регистрационных действий).

Отвечает к.ю.н., председатель Третейского суда строительных организаций, адвокат Юлия Вербицкая:

Если коротко, то Вашу ситуацию можно охарактеризовать как наличие в семье проблемного актива.

Итак, если все члены семьи, включая несовершеннолетнюю внучку в лице ее представителя, готовы данную квартиру продать и разделить деньги пропорционально проданным долям, то Вы можете провести эту сделку без каких-либо осложнений за исключением предоставления в органы опеки и попечительства документов, подтверждающих обеспечение несовершеннолетней жильем. Это может быть, например, проживание ее с мамой или иными родственниками по материнской линии.

Если такой возможности нет, то Вам имеет смысл при подготовке сделки купли-продажи Вашей квартиры предусмотреть приобретение жилплощади для Вашей внучки, соответствующей социальным нормам, к примеру, по договору предварительной купли-продажи или банковской ипотеки. В этом случае данная недвижимость должна быть эквивалента стоимости доли внучки это может быть и комната, и квартира небольшого размера или находящаяся в недорогом районе.

Если же законные представители несовершеннолетней внучки против сделки, то Вы можете продать свою долю (3/4 квартиры) любому лицу, предложив до этого выкупить данную долю представителям несовершеннолетней внучки, тем самым соблюдая ее преимущественное право как долевого собственника. Следует отметить, однако, что стоимость реализации доли в данном конкретном случае будет ниже рыночной, так как актив все-таки проблемный, и доля «идеальная», то есть не выделенная «в натуре».

Вы также можете в судебном порядке, если это позволяют параметры квартиры, осуществить выделение Вашей доли в натуре, то есть с определением комнат.

Тогда Вы получаете де-факто коммунальную квартиру и можете распоряжаться Вашими комнатами без каких-либо потерь в стоимости. Право преимущественного выкупа, однако, сохраняется.

Ну, и если никакой из изложенных вариантов Вас не устроил, тогда Вам придется ожидать совершеннолетия внучки и решать вопросы лично с ней.

- Текст подготовила Мария Гуреева

- Не пропустите:

- Все материалы рубрики «Хороший вопрос»

- Можно ли купить долю в квартире за маткапитал?

- Должен ли я платить налог на продажу доли ценой менее 1 млн?

- Как использовать маткапитал, если мы строим дом сами?

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Действующее законодательство предполагает, что уволенный работник может получить от бывшего работодателя выплаты по временной нетрудоспособности.

Действующее законодательство предполагает, что уволенный работник может получить от бывшего работодателя выплаты по временной нетрудоспособности. Для того чтобы Фонд социального страхования оплатил уволенному работнику временную потерю трудоспособности, требуется предоставить ряд документов.

Для того чтобы Фонд социального страхования оплатил уволенному работнику временную потерю трудоспособности, требуется предоставить ряд документов. Помимо того, что страховой больничный случай должен наступить не позднее 30 календарных дней, есть еще ряд нюансов для получения выплат от прошлого работодателя.

Помимо того, что страховой больничный случай должен наступить не позднее 30 календарных дней, есть еще ряд нюансов для получения выплат от прошлого работодателя. Официально безработный человек, состоящий на учете в Центре занятости населения, может рассчитывать на выплату пособия, в том числе в период своей нетрудоспособности.

Официально безработный человек, состоящий на учете в Центре занятости населения, может рассчитывать на выплату пособия, в том числе в период своей нетрудоспособности.

Трудовой кодекс РФ, а именно статья 127 гласит, что каждый член коллектива имеет право на ежегодный отпуск.

Трудовой кодекс РФ, а именно статья 127 гласит, что каждый член коллектива имеет право на ежегодный отпуск. компенсация насчитывается за неотгулянные дни, при этом не имеет значения их число и личный рабочий год, на протяжении которого человек заслужил отдых.

компенсация насчитывается за неотгулянные дни, при этом не имеет значения их число и личный рабочий год, на протяжении которого человек заслужил отдых. к каждому трудовому году насчитывается количество дней 1 ежегодного отпуска, который устанавливается контрактом;

к каждому трудовому году насчитывается количество дней 1 ежегодного отпуска, который устанавливается контрактом; Согласно ст.217 НК Российской Федерации и ст.9 ФЗ России №212, отпускная компенсация облагается страховыми взносами и НДФЛ.

Согласно ст.217 НК Российской Федерации и ст.9 ФЗ России №212, отпускная компенсация облагается страховыми взносами и НДФЛ.