Один из самых интересных и яро обсуждаемых вопросов в последнее время считается авторские права на YouTube.Ведь за последнее время количество новичков, желающих подзаработать на популярном видеохостинге, значительно увеличилось……..

Но перспективные планы молодых манимейкеров очень быстро разбиваются о скалы из за авторских прав………………………………………………

• Хотите знать, как можно зарабатывать хорошие деньги на YouTube без дополнительных рисков, тогда узнайте, как проверить авторские права на музыку ↓↓↓

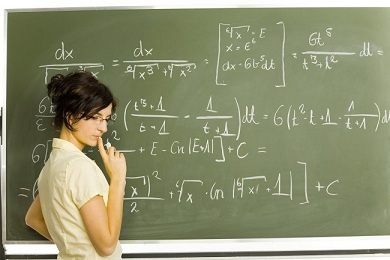

Копирайт на YouTube и все о нем !

В течение многих лет в странах восточной Европы можно было свободно скачивать фильмы, музыку, игры без «особых последствий».

→ К сожалению, такая политика далека от истины, поэтому, если вы уж взялись сотрудничать с YouTube, то внимательно изучите этот раздел (https://www.youtube.com/yt/copyright/ru/).

- Фото, видео, музыка – весь контент, который вы встретите на YouTube и, который не принадлежит вам, является собственностью другого человека.

- • В этом и состоит вся суть авторских прав.

- Поэтому изначально, создавая контент, вы должны убедиться, что все материалы в вашей собственности или может использоваться вами.

- Ниже мы разберем некоторые методы проверки……

- Отдельно отметим, что существует несколько видов лицензий, в рамках которых можно использовать музыку в видео: ⇓

- Creative Commons;

- Open Audio License;

- Open Music License;

- Ethymonics free music license.

- Обратите внимание, что каждый вид лицензии накладывает на вас определенные обязательства.

- → В одних случаях музыку нельзя использовать для коммерческого использования,

- → А в других – позволено монетизировать.

Напомним, что в сети существует несколько сервисов, где вы можете найти общедоступные композиции: ↓↓↓

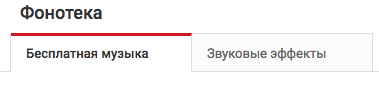

- Фонотека YouTube – здесь большой выбор музыки и звуковых эффектов (абсолютно бесплатно);

- Soundcloud – очень много интересных композиций для роликов;

- Free Music Archive – представлены треки с различным типом лицензии;

- Incompetech – музыку можно использовать для монетизации на YouTube.

Но, если у вас в руках оказалась популярная композиция и вы хотите ее использовать, но не знаете, защищена ли она авторскими правами, то в этом случае вы должны ее проверить.

Мы подготовили несколько простых методов, которые опишем ниже ⇓⇓⇓

Методы Перепроверки прав на Ютубе

И, все-таки, далеко не все авторы имеют возможность создавать свои эффекты и композиции, поэтому всегда ищут способ получить бесплатную музыку….

• Одни использует защищенные треки, обходя систему Content ID, а другие – используют лишь фрагменты популярных аудио. В том или ином случае ваш канал может быть заблокирован !!!

- Чтобы не остаться у «разбитого корыта» давайте узнаем, как проверить авторские права трека на YouTube ⇓⇓⇓

- Метод 1. На живца или через фейковый канал

- Суть этого метода состоит в том, что мы добавим видеоролик на сторонний канал с нужной композицией в качестве фона.

- Итак, как это лучше сделать: ↓↓↓

- создаем дополнительный канал, чтобы основной проект не попал под санкции;

- через редактор делаем видео с черным фоном и накладываем музыку;

- загружаем ролик на канал и смотрим на реакцию Content ID.

- → Если музыка защищена, то Content ID не пропустит ее, и так очень просто вы сможете проверить авторские права на YouTube.

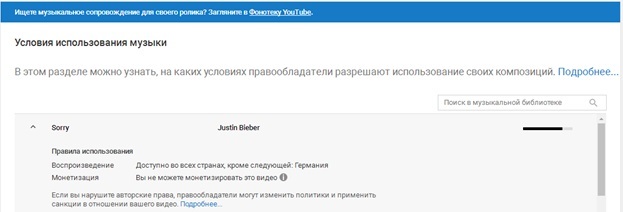

- Метод 2. Через сервис Фонотека YouTube

- Хостинг сделал большое одолжение, разработав такой простой сервис, который помогает авторам работать легально.

Здесь вы найдете десятки тысяч композиций, которые можно беспрепятственно использовать в своих видео.

Обратите внимание!

Что некоторые ролики нельзя использовать для монетизации, указания авторства (CC-лицензия) и прочее.

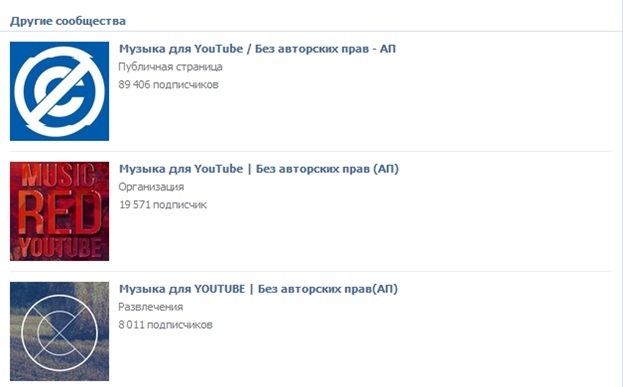

Используйте раздел (https://www.youtube.com/music_policies), чтобы подробно узнать об авторстве музыки: ↓↓↓

- Введите название композиции в поисковую строку;

- Прочтите информацию, на каких условиях можно использовать композицию.

В Фонотеке представлена музыка, которая распространяется на свободных правах, а также по лицензии Creative Commons Attribution – такие треки можно использовать на определенных условиях (указание авторства).

Таким образом, теперь вы сможете оградить себя от ответственности за использование чужого контента и главное – без проблем проверить авторское право на музыку и видео на YouTube.

Как проверить музыку на авторские права онлайн

Объектом авторского права может являться любой результат творческой мысли человека, воплощенный в материальной форме. То есть, потенциально любая музыкальная композиция может быть защищена авторским правом. Это зависит лишь от самого автора или же лейбла, с которым он сотрудничает.

Срок действия авторского права на музыкальные произведения, согласно российскому законодательству, в среднем составляет 50 лет с момента публикации.

В статье 1259 ГК РФ указано, что для осуществления защиты авторских прав регистрация и иные формальности необязательны. Здесь действует так называемый принцип «автоматической охраны». Это означает, что, даже используя в своем творчестве музыку, авторские права на которую не зарегистрированы, есть определенный риск получить жалобу непосредственно от самого автора.

Однако на практике такое случается относительно редко. Куда серьезнее дело обстоит с популярными композициями, права на которые официально зарегистрированы и принадлежат крупным музыкальным лейблам.

Нарушение авторских прав может повлечь за собой серьезную административную или даже уголовную ответственность. Однако это касается случаев действительно крупного плагиата. За использование защищенной музыки могут последовать не столь серьезные, но довольно неприятные санкции.

Санкции на YouTube

Если ролик был удален, то автору будет выдано специальное предупреждение. Если таких предупреждений накопится три, канал будет удален. Это наиболее жесткий вариант развития событий. Даже если канал не будет удален, о заработке на своих видео придется забыть как минимум на полгода.

Есть правообладатели с более мягкой политикой. Как правило, они рассматривают каждое отдельное видео и выносят решение о его дальнейшей судьбе. Самый распространенный сценарий – правообладатель забирает весь доход с ролика в свою пользу.

Еще один частый случай – блокировка видео в некоторых странах. Производится она по решению правообладателя и грозит потерей крупной части аудитории.

Претензии правообладателя можно оспорить, но для этого нужны весьма значимые доказательства. В России такая практика применения почти не находит и является неэффективной. Разумнее будет стараться не нарушать авторские права.

Способы проверки

Часто на понравившейся композиции нет каких-либо отметок о наличии авторского права. Но это вовсе не означает, что за ее использование нельзя подвергнуться санкциям со стороны правообладателя. Чтобы быть уверенным, стоит заранее проверять музыку на предмет авторских прав.

Пустой канал

Создается новый канал, на который загружается нужная музыка с накладкой на видеодорожку. После этого следует ждать предупреждения. Если его не последовало – музыку можно использовать.

Аудиотека YouTube

Перейти к аудиотеке можно через разделы «Творческая студия» или же «Менеджер видео». После выбора вкладки «Создать», пользователь переходит в фонотеку.

В разделе «Музыка с рекламой» можно произвести проверку нужного трека по названию или по исполнителю. Сервис находит композицию и сообщает правила ее использования, а также возможные санкции.

Если при запросе по имени исполнителя будет найдена хотя бы одна композиция, то и остальные его треки будут защищены.

Этот способ проверки наиболее надежен. Но и он не дает стопроцентной гарантии. Дело в том, что фонотека постоянно обновляется и однажды туда может попасть трек, ранее доступный к использованию. Однако сейчас «отпечатки» треков многих отечественных или низкопробных исполнителей просто отсутствуют в базе данных, что позволяет свободно использовать их музыку.

Бесплатная музыка

Если фонотеки YouTube все же оказалось недостаточно, можно взять музыку у каналов, предоставляющих музыку без АП. Одним из таких является NoCopyrightSounds. Как правило, такие ресурсы предъявляют свои условия к использованию их треков.

Для некоторых треков, на которые АП не действует, распространяется особый тип лицензии, согласно которому нужно предоставить доказательства того, что трек приобретен на одном из музыкальных сайтов.

Не стоит брать треки из всевозможных групп в социальных сетях. Указывая, что композиция незащищена АП, редакторы этих сообществ часто даже не проверяют информацию.

Законные варианты обхода

И хотя YouTube и сторонние ресурсы предоставляют достаточно широкий выбор музыки, зачастую в ролик необходимо добавить конкретный трек. И если он защищен правообладателем, то единственным выходом является обход авторского права.

Существует достаточно способов для обхода АП. Но стоит помнить, что даже если была произведена уникализация, абсолютно любой пользователь может заподозрить нарушение и отправить жалобу. Кроме того, если была использована программа для обхода Content ID, но нарушение все равно было зафиксировано, то санкции будут еще более жесткими. Велика вероятность того, что канал будет просто удален.

Данный способ имеет достаточно минусов, главный из которых заключается в том, что он подходит лишь для только что созданных каналов. Алгоритм действий таков:

- Регистрируемся и создаем канал.

- Не подтверждаем регистрацию с помощью СМС.

- Загружаем несколько копий видео длительностью свыше 15 минут.

- После загрузки подтверждаем канал с помощью СМС.

- Активируем ролики через вкладку «Менеджер видео».

К достоинствам такого способа следует отнести то, что видео не будут повторно проверяться Content ID. Таким образом, блокировка может произойти лишь при наличии жалобы от физического лица.

Произвести такую операцию можно один раз при регистрации канала. После этого аккаунт уже будет являться подтвержденным.

Уникализация

После размещения нужной музыки на звуковой дорожке в программе, необходимо произвести ряд довольно простых манипуляций.

Достаточно будет изменить высоту тона, сделать басы глубже, а также чуть замедлить или, наоборот, ускорить трек.

Разница на слух должна быть минимальной, но этот простой способ позволяет в 60-70% случаев «обмануть» YouTube.

Но никто не отменял человеческий фактор, а потому нельзя быть абсолютно уверенным, что ролик не будет заблокирован, если правообладатель сам заметит такой обман и подаст жалобу.

Короткие фрагменты

Суть в том, что если музыкальная композиция звучит в видео меньше 30 секунд, то ее использование полностью легально. По сути, необходимость в обходе АП отпадает, ведь никакие правила не нарушаются.

Таким образом, обойти авторские права на музыку вполне реально, но ни один из способов не дает полной гарантии. Что касается проверки музыки на АП, то фонотека YouTube, пожалуй, является наиболее эффективным способом.

Особенности проверки представлены в данном видео.

Рекомендуем другие статьи по теме

Можно ли проверить музыку на авторские права и как это сделать онлайн?

Автор произведения обладает целым комплексом разрешений на результат своей интеллектуальной собственности, и современные видеохостинги и социальные сети идут на все, чтобы защитить права каждого создателя. Чтобы не оказаться в рядах нарушителей и не попасть под санкции сайтов или, в худшем случае, не оказаться ответчиком в суде, необходимо проверять музыкальные произведения или заключить лицензионный договор, предусмотренный институтом смежных с авторскими прав.

Всегда следует, с осторожностью относиться к авторскому праву, в любом его проявлении. И соблюдать законы, защищающие правообладателей.

Для чего необходима проверка?

Данный правовой институт регулируется гл. 70 части четвертой ГК РФ. Музыка является одним из объектов интеллектуальной собственности, и, как и любое авторское произведение, нуждается в защите от посягательств и извлечения прибыли со стороны посторонних лиц.

Использование готовой музыкальной композиции или фонограммы регулируется институтом смежных с авторскими прав (гл. 71 ГК РФ).

Нарушение авторского права может повлечь за собой не только гражданскую (выплата компенсации или ущерба, пресечение дальнейших нарушений, признание за автором его права и т.д.

), но и административную, и даже уголовную ответственность.

Даже если на первый взгляд кажется, что музыка, выложенная в сеть, никому не принадлежит, ее автор неизвестен, лицу не стоит использовать ее в своем творчестве без предварительной проверки.

Важно! Необходимо помнить о том, что авторское право само по себе возникает у автора с момента создания музыкального произведения и действует на протяжении всей его жизни и в течение 70 лет после.

Подробнее о сроках действия авторских прав, читайте в статье по ссылке.

Смежное право на использование музыкальной фонограммы действует в течение 50 лет. Течение срока исчисляется с 1 января года, следующего с момента смерти автора или начала исполнения обладателя исключительных прав.

Подробно о сроке действия смежного права, смотрите в статье по ссылке.

Какие существуют сайты?

- видеохостинг Ютуб;

- социальная сеть.

О том, как именно можно проверить музыку на указанных сервисах, будет рассмотрено ниже.

Если речь идет конкретно о российских правообладателях музыкальных произведений, то проверку можно осуществить в реестре Российского авторского общества (РАО). Для этого необходимо ввести название и предполагаемого автора.

Малоизвестные музыкальные композиции могут быть занесены в реестры организаций, регистрирующих патентные и авторские права по желанию правообладателей (например, Патентное агентство Дмитрия Романенко и т.д.).

Как это сделать онлайн?

Нередко уже созданные музыкальные произведения используются начинающими или уже раскрученными блогерами.

Именно Youtube и Instagram являются наиболее популярными площадками для ведения своего канала, и именно эти социальные сети способны наложить санкции (штрафные санкции по статьям КоАП РФ накладываются не самостоятельно, а с привлечением правоохранительных органов) на создателей канала или странички после проверки нарушения авторских прав.

Об особенностях авторского права в сети интернет читайте в статье по ссылке.

На Ютуб

Чтобы избежать воспроизведение видео без музыкального сопровождения, блокировки аккаунта, а в худшем случае – возбуждения административного производства, создатель видео должен убедиться в отсутствии авторского права на музыкальную композицию. Для этого видеохостинг создал свою фонотеку, и лицу необходимо ею воспользоваться одним из следующих способов.

- Использование имеющейся в свободном доступе музыки:

- Открыть свой профиль.

- Нажать на иконку аватара и выбрать кнопку «творческая студия».

- Выбрать вкладку «создать».

- Откроется фонотека, в которой размещена бесплатная музыка, доступная для использования, из нее выбрать необходимую композицию и использовать ее.

- Под вкладкой «фонотека» нажать на вкладку «условия использования музыки» и убедиться в отсутствии авторских прав.

- Использование музыки со сторонних ресурсов:

- Открыть вкладку фонотека.

- Ввести название в поле для поиска.

- Нажать на появившуюся композицию и изучить информацию о режиме доступа к ней.

При наличии доступа и одновременном предупреждении о том, что автор произведения может применить санкции в отношении видео, не рекомендуется использовать такую музыку.

Существуют случаи, когда создателей видео блокировали или их ролик монетизировался в пользу правообладателей музыкального произведения.

В Instagram

Многие блогеры используют Инстаграм вместо или совместно с Ютубом для опубликования коротких видеороликов. Администрация социальной сети строго следит за соблюдением авторского права, используя автоматическую программу проверки публикаций.

Многие блогеры используют Инстаграм вместо или совместно с Ютубом для опубликования коротких видеороликов. Администрация социальной сети строго следит за соблюдением авторского права, используя автоматическую программу проверки публикаций.

Самый простой и единственный способ проверить – это создать пустой аккаунт и залить на него видеозапись с использованием выбранной аудиодорожки. Если пост исчезнет, а пользователю пришлют предупреждение о нарушении им авторского права, то данное произведение не стоит использовать.

Указанная социальная сеть не обладает фонотекой, способной отобразить базу данных авторских произведений. В этом случае можно обратиться к указанному выше Ютубу и ориентироваться на его содержание.

Где найти музыкальное произведение без АП?

Нет такой композиции, которая не защищается авторским правом. Даже произведения, чьи создатели умерли более 70 лет назад, продолжают находиться под охраной закона, хотя и являясь национальным достоянием. Однако существует множество сервисов, готовых предоставить бесплатную музыку для ее дальнейшего использования.

Прежде чем вставить музыкальное произведение в свой объект интеллектуальной деятельности, убедитесь, что оно действительно находится в свободном доступе с помощью описанных выше способов.

- Фонотека на Ютубе (https://www.youtube.com/audiolibrary/music).О данном сервисе говорилось выше. Лицу нет необходимости осуществлять проверку, ведь видеохостинг уже это сделал.

- Специализированные группы с музыкой в социальной сети ВК.Так как социальные сети также занимаются охраной авторских прав, использовать музыку без лицензии на нее не получится, и множество сообществ ВК ежедневно осуществляют поиск свободных композиций, например:

- https://vk.com/red_musical_youtube;

- https://vk.com/pop_rock_music.

- Архив свободной музыки (https://freemusicarchive.org/search/).Данный сайт предлагает удобный поиск музыкальных произведений по типу лицензии, разнообразие композиций по жанрам и настроению пользователей.

О том, как получить авторские права на музыку, можно узнать в статье по ссылке.

Какими способами можно проверить музыку на авторские права

Авторские права – это юридическая категория, применяемая в рамках гражданского права. Автор является полноценным обладателем комплекса прав на свое произведение, в том числе и на музыкальное. Он может отчуждать их или передавать другим лицам иными способами.

Зачем нужно проверять музыку на права

Прежде чем ответить на вопрос — как проверить на авторские права музыку, необходимо определить, зачем это нужно.

Зачем нужно проверять музыку на авторские права?

Зачем нужно проверять музыку на авторские права?

Прежде всего, это требуется для того, чтобы не допустить нарушений прав автора при использовании того или иного музыкального произведения в сети интернет.

Важно! Проверка позволит избежать возможных споров и судебных заседаний, а, следовательно, и уплаты компенсации и штрафов.

Проверка авторских прав на музыку должна быть первостепенным действием любого гражданина, желающего использовать ту или иную песню в своих целях.

Санкции на ютубе

Youtube является одним из самых популярных видеохостингов на сегодняшний день. Они очень основательно подошли к вопросу защиты авторских полномочий. Предусмотрены некоторые санкции при их нарушении.

Изначально интернет сайт предупреждает пользователя о факте совершения им противоправного действия. После чего, гражданин может быть полностью заблокирован, и ему запрещается вход в данную систему.

Последующее разбирательство может происходить уже в судебном порядке. Именно поэтому нужно проверять, есть ли ограничения на песню до того как использовать ее в своих видеороликах.

Способы проверки

Чтобы обезопасить автора произведений и пользователей онлайн пространства, введено несколько способов, с помощью которых можно проверить видео или композицию на АП.

Через ютуб

Чтобы узнать о правах создателя на этом контенте, необходимо посетить вкладку «Менеджер видео». Далее следует открыть творческую студию, где содержится два списка, предусматривающих полномочия на видео и музыку. Там и можно осуществить проверку того или иного объекта.

Список файлов, свободных для использования, является общедоступным для всех пользователей.

Бесплатная музыка

Youtube в целях защиты прав создателей произведений сформировал список свободной музыки, разрешенной для использования. Если по какой-то причине ее недостаточно, или же она попросту не понравилась, лицо может воспользоваться другими интернет ресурсами с бесплатными музыкальными произведениями, которые освобождены от санкций правообладателей.

И все же следует ответственно подходить к данному вопросу, так как некоторые сайты попросту не выясняют информацию о наличии разрешений на использование музыкальных композиций.

Пустой канал

В рамках пустого канала, как способа обхода АП, предполагается размещение видео совместно с нужной музыкальной композицией

В рамках пустого канала, как способа обхода АП, предполагается размещение видео совместно с нужной музыкальной композицией

Это довольно сомнительный способ обхода прав автора. Однако он все же применяется. В рамках пустого канала предполагается размещение видео совместно с нужной музыкальной композицией. После этого остается лишь ожидать блокировки от администрации ютуба. Если этого не произошло – можно продолжать пользоваться музыкальным хостингом.

Внимание! Если, все же администрация сайта блокирует канал, далее извещает гражданина о допущенном им нарушении. После чего возможно обращение в органы суда для последующего разбирательства по делу.

Законные способы обхода АП на музыку

На сегодняшний день в интернет пространстве есть множество программ, которые позволяют сделать музыкальный трек уникальным. И это, пожалуй, единственный вариант того, как избежать негативных последствий использования чужой композиции.

Необходимо помнить о том, что такой способ не может дать абсолютной гарантии того, что к пользователю не будет применено санкций если оригинал защищен авторским правом. В любой момент на канал может быть оформлена жалоба и осуществлено привлечение владельца к ответственности.

Ответственность за нарушение АП на музыку

Помимо ответственности в рамках канала youtube, предусмотрены и общие гражданские правовые санкции. Так, в соответствие с положениям ГК РФ, при нарушении авторских прав дело разрешается в рамках судебного заседания. Оно происходит в общем порядке. Гражданин извещается о поданном на него заявлении, о времени и месте разбирательства.

В рамках слушанья выясняется, по каким причинам произошло нарушение прав и какой ущерб это нанесло. С помощью судебного разбирательства возможно:

- прекратить противоправные действия;

- взыскать как реальный ущерб, так и упущенную выгоду.

Размер компенсации, которую должен уплатить нарушитель, определяется судом на основании представленных автором доказательств.

Заключение

Таким образом, необходимость узнавать об авторских правах на то или иное произведение обусловлена защитой авторских прав от преступных посягательств со стороны пользователей интернет пространства.

В случае выявления фактов нарушений в области прав интеллектуальной собственности, суд может подвергнуть нарушителя санкциям. Они взимаются в денежной форме и подлежат обязательной уплате потерпевшей стороне.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 450-39-61

8 (800) 302-33-28

Это быстро и бесплатно!

Музыка без авторских прав для YouTube. Как проверить их наличие или отсутствие?

Главная » Музыка без авторских прав для YouTube. Как проверить их наличие или отсутствие?

В техническую поддержку VSP Group часто задают вопросы подобного плана : «Я взял музыку без АП, а мне показывает нарушение по авторскому праву.» или «Я проверял песню на авторское право и его не было, а через месяц песня уже с ап.» и т.д. Когда начинаешь спрашивать, откуда люди брали эти «проверенные» песни, зачастую оказывается, что брали они их с многочисленных пабликов под названием «Музыка без АП», «Музыка для видео» и т.д.

Давайте разберем, как можно узнать, есть ли на определенную песню Авторское право. НО ПРЕДУПРЕЖДАЮ!!! Данные способы работают временно, т.к. если у вас нет лицензии на использование данной музыкальной композиции, то музыку вам брать нельзя, ведь у вас нет разрешения автора.

Но даже когда вы проверите песни данными способами, то стопроцентную вероятность защиты от совпадений вам все равно никто не гарантирует.

Если в данный момент автор не заявляет права, то это не значит, что завтра он не подпишет контракт с большим лейблом, который станет заявлять права по всему миру и блокировать либо монетизировать Ваш контент с использованием композиций автора. Только лицензия дает безопасность вашему контенту.

Многие партнерские программы предоставляют свои библиотеки с музыкой, которые имеют годные композиции. Также в фонотеке YouTube хватает музыки. Или же берем песни с каналов по типу NoCopyrightSounds и тому подобных (но у этих каналов свои условия для использования их композиций ).

Способы проверки музыки на наличие авторских прав : 1) Первый способ самый простой. Нам нужен пустой канал, на котором мы будем проверять музыку. Сначала скачиваем нужную музыкальную композицию.

Потом открываем видеоредактор и накладываем на видеодорожку черный квадрат или картинку и снизу музыку. Это «творение» ставим на рендер и потом загружаем на ютуб. А дальше смотрим, выпадет ли совпадение или нет.

2) Второй способ. Открыть вкладку https://www.youtube.com/music_policies .

И в графе «Поиск в музыкальной библиотеке» ищем по автору и названию нашей песни.

НО! Если не найдет сейчас, это не значит, что рано или поздно нужная вам композиция не попадет в базу. Какие же последствия могут быть, если вы добавите музыку с авторским правом? Первый и для многих наиболее важный фактор – отключение монетизации ролика. Вдруг у вас ролик выстрелит на 1 000 000 просмотров, но там будет песня Шакиры и Вы ничего не заработаете.

Второй фактор – это то, что некоторые песни заблокированы в определенных странах мира. А следовательно, ролик не смогут посмотреть с Германии, как на фото выше с песней Джастина Бибера.

Вывод прост : Берите фоновую музыку там, где надежнее ). И обязательно проверяйте ее на наличие авторских прав.

Как проверить музыку на авторские права онлайн: особенности проверки песен

Музыкальные произведения, как и любые продукты творчества людей, являются объектами авторских прав. Многие об этом слышали, но далеко не все задумываются насколько это важно.

Чаще всего при виде надписи «Закрыто по просьбе правообладателя», начинается поиск нужного произведения в открытом доступе. Даже добавляя песню или мелодию в свой видеоролик следует сперва проверить музыку на авторские права.

Конечно, редко отдельные исполнители композиций подают жалобы, но вот крупные медийные компании могут доставить немало проблем.

Почему это важно для видеоблогов

Сегодня существует множество способов произвести проверку музыкальных произведений на наличие авторских прав. Наиболее часто это необходимо видеоблогерам, которые выкладывают видео на youtube.

Данный видео-хостинг несомненно занимает лидирующие позиции, поэтому нет ничего удивительного в том, что здесь стараются не допускать нарушения прав правообладателей.

Такие права появляются тогда, когда зафиксирован факт создания музыкального трека определенным человеком или группой.

В том случае, если видеоблог, а точнее его владелец, нарушил авторские права, то ему приходит специальное оповещение об этом. После чего к видео применяется ряд санкций, о которых указывается в разделе об «авторских правах»:

- За нарушение ролики удаляются, в итоге после трех раз канал нарушителя удаляют или блокируют минимум на 6 месяцев

- Обладатель авторского права забирает все деньги за ролик со своей музыкой себе

- Видео блокируется в ряде стран

В независимости от меры наказания, это все равно неприятно и проще этого избежать, чем потом разбираться с последствиями.

Способы проверки музыки

Проверять понравившиеся музыкальные произведения стоит всегда, даже если на них отсутствуют какие-либо пометки об авторских правах. Ведь за них также можно будет подвергнуться неприятным санкциям. Лучше заранее потратить немного времени, перепроверить все самостоятельно и убедиться в том, можно или нет использовать данный музыкальный трек в видеоблоге с помощью простых методов:

- Создание нового канала на youtube и автоматическая проверка

- Проверка трека через фонотеку

- Использование фонотеки youtube

Далее расскажем о каждом варианте подробнее. Одним из способов проверки является создание нового канала на youtube. На него следует загрузить понравившуюся музыку, наложив ее на видео дорожку. После этого надо занять выжидательную позицию. Если не было никаких предупреждений, то можно использовать данную композицию без всяких стеснений.

Зайдя в фонотеку, а именно в раздел «музыка с рекламой» также можно легко осуществить проверку того или иного музыкального произведения. Этот способ достаточно распространен и позволяет осуществить хорошую проверку. Для этого достаточно ввести название трека или имя, того кто исполняет композицию.

Сервис практически сразу находит произведение, к которому прилагается список того, как его можно использовать, и список того, какие наказания можно понести за нарушения. Причем даже если по автору в этом разделе была найдена исключительно одна композиция, значит, что и все остальные его работы защищены авторским правом.

Самым безотказным способом является обращение к фонотеке видео-хостинга. В ней есть раздел, где собрано достаточно большое количество произведений, которые можно использовать онлайн без всяких ограничений.

Для этого необходимо указать желаемый жанр, настроение, инструменты, время исполнения. В итоге наверняка найдется именно та музыка для фона, что нужно. При этом самое главное, что она не ограничена никакими авторскими правами.

Случается, что фонотека youtube не справляется с поставленной задачей. В этом случае можно обратиться к другим каналам, на которых есть композиции без авторских прав. Однако стоит учитывать, что на подобных ресурсах имеются определенные условия пользования того или иного трека. Например, может быть определенная лицензия, требующая раскрытие информации о том, откуда была взята музыка.

Не следует брать композиции из соцсетей. Редакторы большинства групп могут указать об отсутствии авторских прав, даже не проведя соответствующую проверку.

Как обойти проверку авторских прав

Если же трек ну очень-очень нужен, но на нем камнем повисли авторские права, то есть несколько способов обхитрить систему:

- Обход проверки Content ID

- Уникализация треков

- Использование коротких треков

Обход проверки Content ID

Но не стоит думать, что это сойдет с рук без последствий. Тут больше зависит от везения. Обойти авторское право можно при помощи специальных программ, которые позволяют обойти Content ID.

Если ваш обман раскроется, то за нарушение придется отвечать по всей строгости. Вероятность того, что в итоге видеоблог будет удален очень высокая.

Для новых каналов, которые только созданы есть еще один способ обхода правообладателей. После регистрации и создания канала не следует подтверждать регистрацию с использованием СМС. Необходимо загрузить видео, длительность которого превышает более 15 минут. А уже после этого провести подтверждение через СМС.

Теперь надо активировать ролик при помощи вкладки «менеджер видео». Главное преимущество данного способа, что видеоролики не будут проходить повторную проверку Content ID. В итоге какие-либо санкции применяются только по жалобе правообладателя. Минус у данного способа есть и довольно большой.

Воспользоваться им можно только однократно, когда проводится регистрация видеоканала.

Уникализация треков

Нередко избежать последствий за нарушение авторских прав помогает уникализация треков. Для этого понадобится специальная программа, которая позволяет проводить редакцию дорожек со звуком. К примеру, можно воспользоваться программами, монтирующими видео или любыми другими звуковыми редакторами.

В программе необходимо разместить понравившуюся композицию на звуковую дорожку и провести некоторые простые манипуляции. Например, поработать над высотой тона, глубиной басов, замедлением или ускорением трека. В итоге должна получится композиция, которая на слух практически не будет отличаться от исходной.

Способ довольно простой, но он помогает обмануть видео-хостинг далеко не на 100%. Однако, как всегда может вмешаться заинтересованный в композиции человек и все пойдет не так.

Короткие треки

Среди способов есть еще один простой, но весьма действенный — это короткие треки.

Обходить авторские права совершенно не придется, если музыкальный трек будет в видео звучать на протяжении менее 30 секунд.

В данном случае ее можно использовать без всяких рисков и последствий. Ведь такое очень сокращенное звучание совсем не нарушает никакие правила.

Заключение

Авторские права стоит уважать и лучше все же стараться их не обходить. Ведь даже самый лучший способ обхода не гарантирует безнаказанности.

Чтобы не столкнуться с неприятными последствиями следует тратить время на проверку авторских прав и ознакомление с правилами использования того или иного трека.

Конечно, для YouTube проверка музыки по фонотеке является одним из наиболее хороших способов.

Как узнать и не нарушить авторские права на музыку? Проверка песни по реестру интеллектуальной собственности Таможенного союза

Авторские права на сегодняшний день подлежат обязательной регистрации в соответствии с положениями действующего законодательства. В случае если такое официально зарегистрированное право кто-то нарушил, нарушителя ждет серьезная ответственность, вплоть до уголовного преследования.

Для того чтобы не быть привлеченным к ответственности за использование того или иного произведения, его следует проверить на наличие зарегистрированных на него авторских прав и прав на интеллектуальную собственность. Процедура такой проверки предусмотрена действующим законодательством.

Что такое проверка на авторские права и где ее можно осуществить?

Под проверкой на авторские права на сегодняшний день понимается комплекс специальных мероприятий, нередко с использованием различного рода вычислительной техники, которые направлены на установление подлинного авторства по отношению к тому или иному произведению. Проведение такой проверки может производиться любым заинтересованным лицом при условии, что ему необходимо получение таких сведений.

Для получения максимально подробной информации о тех или иных произведениях науки, искусства, литературы, а также других объектах интеллектуальной собственности могут быть использованы различные реестровые базы, в том числе составленные на основе объединенных сведений союзов государств (например, Таможенного союза).

На территории Российской Федерации для проведения проверки на наличие зарегистрированных авторских прав и прав на интеллектуальную собственность создан реестр интеллектуальной собственности – специальная реестровая база, в которой содержатся сведения обо всех объектах интеллектуальной собственности, которые прошли регистрацию на территории Российской Федерации или были приняты для использования на основании международных договоров в сфере защиты авторских и иных аналогичных прав.

Для более подробной и широкой проверки может быть использован Реестр интеллектуальной собственности Таможенного союза – аналогичная российскому Реестру база данных, в которую входят объединенные реестры по регистрации авторского права и прав на интеллектуальную собственность всех стран, участвующих в Таможенном союзе. В случае если выявляется нарушение авторских и аналогичных прав на таком уровне, то осуществление защиты осуществляется на международном уровне с привлечением уполномоченных государственных органов тех государств, в которых произошло или было зафиксировано такое нарушение.

Как проверить наличие зарегистрированных авторских и аналогичных прав?

Современные сети интернет предоставляют достаточно широкие возможности для проверки тех или иных объектов интеллектуальной собственности на наличие в отношении них зарегистрированных авторских прав и прав интеллектуальной собственности. Как уже говорилось выше, для этого могут быть использованы различные способы, в том числе использование различного рода реестровых баз, созданных как на уровне Российской Федерации, так и на международном уровне.

Если речь идет о музыкальном произведении, то проверка может быть осуществлена через один из наиболее популярных интернет-ресурсов – YouTube, так как именно этот ресурс обладает наибольшей на сегодняшний день известной фонотекой различных жанров, что позволяет проверить возможность использования того или иного музыкального произведения.

Для того чтобы осуществить такую проверку, необходимо:

- Войти на сайт в раздел «Менеджер видео».

- Выбрать строку, позволяющую создать видео.

- В открывшейся фонотеке выбрать интересующий трек (если он доступен для свободного использования, на нем не будет никаких ограничений; если автор или правообладатель наложил на музыкальное произведение какое-либо ограничение, то на песне будет стоять отметка о том, что в ней будет проигрываться реклама, либо произведение будет находиться в разделе «Музыка с рекламой»).

Однако объем той фонотеки, которая может быть использована по свободной лицензии (то есть размещенная в свободной форме), достаточно велик, что позволяет выбрать, при необходимости, наиболее удобный вариант использования.

Как не нарушить авторские права?

Главным ответом на этот вопрос является фраза «приобретать только лицензионные продукты». Однако на пространствах сети интернет это сделать достаточно сложно, так как количество «пиратских» версий отследить сложно.

Если речь идет о законных возможностях использования того или иного произведения, например, музыкального, то для них есть возможность провести процедуру уникализации.

Заключается такая процедура в том, что музыкальное произведение обрабатывается через специальную программу-аудиоредактор, например, путем углубления имеющихся басов.

Сделать это можно в незаметном для человеческого уха диапазоне, но специальные программы уже не смогут распознать оригинальное музыкальное произведение.

Однако в случае, если автор произведения столкнется с переработанной версией и сможет доказать, что такая переработка была и осуществлялась без его согласия, то он будет иметь полное право предъявить претензии по сути неправомерного использования его объекта интеллектуальной собственности.

Другим способом использования того или иного произведения, в том числе музыкального, без нарушения авторского права является использование фрагментов длительностью менее тридцати секунд.

В этом случае никакие параметры авторского права нарушаться не будут, так как использование музыкального фрагмента менее тридцати секунд на законодательном уровне не считается нарушением авторского права.

До начала использования того или иного музыкального произведения необходимо провести тщательную его проверку на наличие авторских прав. Такое правило касается не только музыкальных произведений, но и других объектов интеллектуальной собственности.

Осуществить подобную проверку можно с помощью представленных в сети интернет различных ресурсов, в том числе Реестра интеллектуальной собственности Таможенного союза, а также российского Реестра правообладателей интеллектуальной собственности.

Загрузка…

Проверка авторских прав на YouTube: авторское право на видео и музыку и его защита

AIR Academy

- Авторское право является одной из животрепещущих тем на YouTube, особенно среди авторов из стран СНГ, которые еще не так осведомлены в данном вопросе, как их западные коллеги.

- Прежде всего, давайте определим понятия авторский контент и авторское право.

- Авторский контент – это текстовое содержание, изображения, аудио, видео и прочие файлы любых расширений, самолично созданные автором (то есть от начала и до конца).

- Авторское право – это юридический термин, используемый для описания прав, которыми обладают авторы на созданные ими литературные и художественные произведения, представленные в материальной форме.

Авторское право распространяется на такие виды контента:

- аудиовизуальные произведения (телешоу, фильмы, онлайн-видео и т. д.),

- звукозаписи и музыкальные композиции,

- письменные произведения (лекции, статьи, книги, нотные записи и т. д.),

- произведения изобразительного искусства (картины, плакаты, реклама и т. д.),

- видеоигры и компьютерные программы,

- драматические произведения (пьесы, мюзиклы и т. д.).

Не охраняются авторским правом:

- идеи,

- факты,

- нематериальные процессы,

- названия и заголовки произведений.

За соблюдение авторских прав на YouTube отвечают несколько функций

1. Content ID (подробнее о ней вы можете прочитать в данной статье.)

2. Форма уведомления о нарушении авторских прав. Любой автор, который увидел, что его произведение используется на YouTube без соответствующего разрешения, может сообщить об этом, используя специальную форму.

3. Программа проверки контента (YouTube Content Verification Program Application). При помощи которой можно автоматизировать процесс уведомлений о нарушении авторских прав и блокировать видео нарушителей.

YouTube регулярно проверяет, соответствуют ли запросы на удаление в связи с нарушением авторских прав Закону США «Об авторском праве в цифровую эпоху» (DMCA).

Существуют случаи, при которых использование чужих работ, защищенных авторским правом, не будет являться нарушением. Это так называемое добросовестное использование. С подробной информацией о данном понятии вы можете ознакомиться в Справочном центре YouTube.

Важно помнить, что владелец авторских прав всегда может подать жалобу на ваше видео, даже если вы:

- указали правообладателя (в самом видео, в его названии или описании);

- не монетизируете видео, которое нарушает авторские права;

- нашли похожие видео на YouTube;

- купили контент в iTunes или других музыкальных сервисах, на CD или DVD-диске;

- самостоятельно сделали запись с телевизора, радио или в кинотеатре;

- указали, что не намереваетесь нарушать авторские права других пользователей.

Подробнее рассмотрим аспекты авторского права на некоторых видах контента на YouTube.

Игровой контент

Большинство правообладателей игр разрешают публикацию видео с геймплеем. Подробнее о политике авторского права необходимо узнавать на официальных ресурсах разработчиков игр. Практически во всех играх присутствует музыкальное сопровождение. Важно помнить, что правообладатель на музыку может разрешить ее использование исключительно в игре, то есть на весь остальной производный контент разрешения может не быть. Авторы YouTube часто сталкиваются с проблемой получения заявок Content ID или жалоб за нарушение авторских прав именно на аудиодорожку видео с геймплеем.

Во избежание таких неприятных моментов мы рекомендуем не использовать фрагменты прохождения игры с аудиосопровождением или заменять оригинальную музыку на треки с очищенными авторскими правами.

Демонстрация интерфейса ПО, онлайн-сервиса в видео

Как и в случае с компьютерными играми, правообладатели ПО могут разрешать демонстрацию интерфейса программы в видео. Но также необходимо узнавать политику по авторскому праву конкретного разработчика. Например, компания Adobe запрещает показ интерфейса программы Photoshop в видео.

ТВ-контент, спорт, концерты и прочее

Обратите внимание, что если вы снимали (вживую или с монитора) концерт, презентацию, выступление, спортивное или другое событие, телепередачу, сериал и тому подобное, это не значит, что у вас есть право на публикацию данного видео. Необходимо также узнавать политику правообладателей.

Даже у артистов, выступающих на определенных мероприятиях и тематических концертах, в большинстве случаев нет прав на публикацию видео со своим выступлением на этих мероприятиях на сторонних ресурсах (в т.ч. YouTube).

Кавер-версии

Авторы, участвующие в партнерской программе YouTube, могут зарабатывать на своих роликах с кавер-версиями.

Для этого владельцы музыкальных издательств должны заявить права на такие видео, и часть доходов начнут получать авторы.

Вы сможете получать доход от ролика с кавер-версией, когда рядом с ним на вкладке «Коммерческое использование» появится сообщение: «Монетизировать видео. Это мое исполнение песни другого автора».

Такое сообщение отображается в том случае, если оригинальная музыкальная композиция добавлена правообладателем в систему Content ID. Это относится как к новым, так и к старым загрузкам. В Менеджере видео вы можете посмотреть, разрешено ли коммерческое использование ранее добавленных видео с кавер-версиями.

Не все правообладатели могут разрешить монетизацию кавер-версий. Кроме того, такой тип доходов не разрешен для роликов, которые:

- содержат коммерческую звукозапись, например, караоке или инструментальное сопровождение;

- являются записями концертных выступлений.

Если вы использовали в своем видео аудио популярного исполнителя и хотите узнать его политику по использованию данного произведения, советуем воспользоваться разделом Условия использования музыки в Творческой студии канала.

При использовании чужих произведений в своих видео, мы советуем вам всегда получать письменное разрешение на их использование. Для удобства пользователей в Справочном центре YouTube подробно расписано, что необходимо включить в комплект документов.

Также очень важно помнить, что законодательство по авторскому праву может отличаться в зависимости от страны, в которой были зарегистрированы произведения.

Изучил все аспекты соблюдения авторских прав на YouTube? Тогда самое время перейти на следующий уровень! Записывайся на курс AIR Academy. Мы научим тебя создавать качественный контент, успешно его продвигать на YouTube и получать с этого достойную прибыль.

Принцип расчета компенсации накопившегося отпуска при увольнении был выведен в 1930 году постановлением No169 НКТ СССР.

Принцип расчета компенсации накопившегося отпуска при увольнении был выведен в 1930 году постановлением No169 НКТ СССР. гласит: любой официально работающий гражданин РФ имеет право брать оплачиваемый отпуск каждый год. 28 дней – именно столько дней составляет минимальный отпуск. Согласно закону, в некоторых случаях трудящийся имеет право на добавочные оплачиваемые отпускные дни за отработанное время. Примеры подобных случаев:

гласит: любой официально работающий гражданин РФ имеет право брать оплачиваемый отпуск каждый год. 28 дней – именно столько дней составляет минимальный отпуск. Согласно закону, в некоторых случаях трудящийся имеет право на добавочные оплачиваемые отпускные дни за отработанное время. Примеры подобных случаев: